工藤聡生(公認会計士・税理士)

銀行、PwCを経て開業。資金調達、利益拡大、節税を支援しています。銀行からの資金調達の実現、資源の適切な配分による利益拡大、税金コストの最小化につながる提案を積極的に行っています。京都大学出身。

工藤聡生(公認会計士・税理士)

銀行、PwCを経て開業。資金調達、利益拡大、節税を支援しています。銀行からの資金調達の実現、資源の適切な配分による利益拡大、税金コストの最小化につながる提案を積極的に行っています。京都大学出身。

起業家には、公的金融機関しか資金を貸してくれません。

日本政策金融公庫と制度融資です。

この記事では、制度融資についてご説明します。

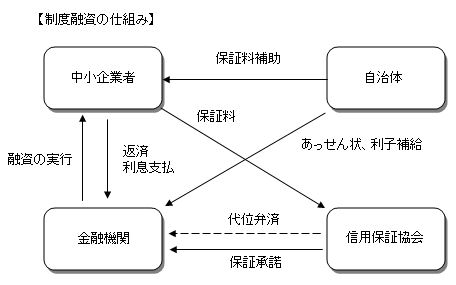

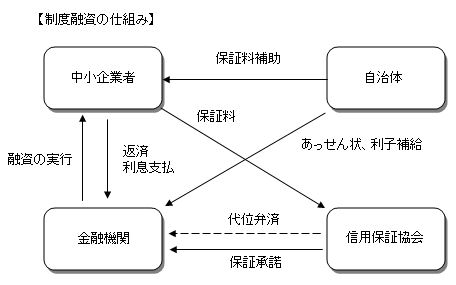

制度融資は、信用保証協会による信用保証が基本となっていますので、信用保証協会の仕組みをまずご理解いただき、ついで、制度融資の特長についてご説明させていただきます。

制度融資は、創業時のみならず、創業後も資金調達の際には、大いに活用すべき公的融資制度ですので、ぜひ、ここで基本的な仕組みをご理解ください。

信用保証協会とは、中小企業が銀行から資金を借りるときに保証人になってくれる公的機関です。

信用保証協会法に基づき設置され、内閣総理大臣・経済産業大臣・都道府県知事等が監督しています。

都道府県ごとに1つ、さらに、関東地区であれば、横浜市、川崎区に設置されています。

信用保証協会ごとに審査基準は、微妙に異なりますので、信用保証協会が複数ある場所で事業をしている場合には、より創業者に好意的な信用保証協会を選ばれた方が有利になります。

利用可能な事業者は、中小企業基本法に定める中小企業者です。

起業したばかりの企業は、当然に該当します。

基本的に事業所がある場所の信用保証協会に保証の申込みをすることになります。

ただ、これはあくまで原則論で、業績な優良な中小企業者の場合には、引越しなどにより、事業所が管轄地区から移転しても、保証を継続してくれる場合があります。

農林・漁業、遊興娯楽業のうち風俗関連営業、金融業、学校法人、宗教法人、非営利団体などの業種は、利用できません。

これらの業種と混同される事業目的を不用意に定款の目的に記述すると創業融資を受けられなくなる恐れがあるので注意してください。

とくに、金融・保険業は、起業家の方が思われているよりも業種の概念が広いので、ご注意ください。

無担保保証だと上限は、8,000万円ですが、創業融資の限度額は、通常は、低く上限が定められています。

例えば、東京の場合であれば、東京都の創業融資の限度額は3,500万円、区は、それよりも低く、だいたい1,500万円ぐらいに限度額が設定されています。

融資限度額は、自治体ごとに異なりますので、該当する制度融資をホームページや相談窓口でご確認ください。

融資をうけた場合には、銀行に利息を払う以外に、信用保証協会に一定の保証料を払う必要があります。

保証料率は、原則として、リスクを評価して、リスクが高くなるほど、保証料は高くなります。

この仕組みを「リスク考慮型保証料率」といいます。

しかし、創業融資の場合には、例外的に、「責任共有外保証料率表」により、一律に低めに決められています。

この点も創業融資が優遇されている点です。

銀行への利子は、毎月、払いますが、信用保証料は借入時に一括で前払いで払います。

信用保証協会は、融資の全額を保証するわけではなく、融資額の80%だけリスクを負い、残りは、金融機関がリスクを負っています。

貸倒れとなった場合には、信用保証協会が代位弁済するのは、融資額の80%です。

金融機関も20%部分についてはリスクを負い、信用保証協会とリスクを共有しています。

リスクを共有しているので、「責任共有制度」と言われています。

しかし、創業融資は例外で、信用保証協会が100%リスクを負っています。

創業融資の場合には、銀行は、貸し倒れにリスクを一切負わずに、金利を稼げるのです。

創業融資は、手間はかかりますが、銀行にとっては、ノーリスクで、利息収入が稼げるとてもおいしいビジネスなのです。

しかし、それでも、大手銀行や信用金庫の一部は、手間がかかるのを嫌って実質的には取り扱っていないので、ご注意ください。

信用保証協会に保証人になってもらう場合には、社長は原則的に保証人にならなければなりません。

この点は、日本政策金融公庫が提供している無担保・無保証の創業融資と大きく異なる点です。

ただし、経営者以外の第三者を保証人として求めることは、原則禁止されていますので、社長は保証人にならなくてはなりませんが、社長以外の人までが、保証人として求められることはありません。

また、創業したての会社にたいしては、スタートアップ創出促進保証制度があり、経営者保証を免除する仕組みもあります。

日本政策公庫は直接融資を行いますが、信用保証協会は「保証の代行」をするにとどまり、直接の融資を行いません。

融資の窓口は、銀行や信用金庫・信用組合になります。

制度融資では、信用保証協会の保証に加えて、都道府県や市区町村がバックアップしてくれます。

都道府県や市区町村は、地域の開業率を高めるために創業の支援をしています。

自治体は、具定的には、次のようなバックアップをしてくれます。

創業融資の内容は、その地域の自治体によって異なっております。

各自治体のホームページや、相談窓口に電話をして、具体的な制度内容をご確認ください。

制度融資は、銀行の審査と信用保証協会の審査が2重にあるので、日本政策金融公庫にくらべると、審査期間が長くかかります。

また、同じ制度融資でも、市区町村の制度融資は、一般的に、利子補給や保証料補助が手厚いのですが、融資額が都道府県の創業融資に比べて少なめで、かつ、審査期間がさらに1ヶ月ぐらいはより長くかかってしまうという欠点があります。

審査の遅れは、起業の遅れ、しいては、売上ロスにつながるので、この点は、あまり使い勝手がよいとは言えません。

ここで、日本政策金融公庫と、都道府県と市区町村の創業融資の比較表を掲載いたします。

| 比較ポイント | 日本政策金融公庫 | 制度融資 | |

|---|---|---|---|

| 都道府県 | 市区町村 | ||

| 融資限度額 | 10百万円まで支店決済なので可能 | 実際は10百万円ぐらいが限度 | 都道府県よりも少ない |

| 利率、金利 | 極めて低い | 低い | 低い |

| 信用保証料 | なし | 必要 | 必要 |

| 利子補給 | 原則なし | ない場合が多い | ある場合が多い |

| 信用保証料補助 | なし | ある場合が多い | ある場合が多い |

| 融資期間 | 実態は5年ほど | 実態は5年ほど | 実態は5年ほど |

| 審査期間 | 1ヶ月未満 | 1~2か月 | 2~3ヶ月 |

| 面談回数 | 少ない ⇔ 大きい | ||

制度融資は、すべての申込者に融資がおりるわけではありません。

自己資金、創業計画書の内容が、厳しく審査されます。

減額融資も含めて、創業融資の調達に成功する割合は、申込者の40~50%弱ぐらいです。

specific

料金シミュレーション(登録なし)でぜひ、ご比較ください。

品質については、『お客様の声』でご確認ください。

品質は、都内最高水準と自負しています。

定期ミーティングで以下の対策を積極的に提案して、成果を出します。

読まれている記事