重加算税を回避する方法

重加算税とは、国税通則法68条に規定されているペナルティです。

事実の一部を隠ぺいし、または、仮装した場合に課せられます。

重加算税の税率は、追加本税の35~40%です。

大きな負担となることが少なくありません。

さらに、重加算税が課せられると調査期間が、最長7年間に延長され、延滞税を計算する際に控除期間がなくなりますので負担額が大きく膨れ上がります。

不利益は、ペナルティだけではありません。

重加算税が課せられると、税務調査の頻度が多くなる傾向があります。

「目をつけられる」と言ってもよいかもしれません。

万が一に銀行に見つかれば、格付けは下げられます。

資金調達の大きな障害となります。

とてもデメリットの大きなペナルティなのです。

隠ぺいや仮装したのなら仕方がないと思われるかもしれませんが、税務調査の実際では、調査官は、重加算税をとりたがります。

あまり大きな声では言えませんが、税務調査官は、重加算税をとると高く人事査定されるからです。

そのため、隠ぺいや仮装には該当しないような単なるミスでも、重加算税を課そうとする傾向があります。

わたしも何度も現場で争ったことがあります。

重加算税が、調査官の主観で不当に課されることがあることをご理解いただくために、重加算税が取り消された国税不服審判所の裁決事例をご紹介しましょう。

平成14年4月25日の裁決です。

会社が、得意先A社からの入金を収益計上していなかったことを意図的ととらえ、重加算税を課しました。

税務署は、「A社からの入金を以前は適正に処理していたので、正しい処理の仕方はわかっているはずだ。だから、意図的である」と断定したのです。

しかし、帳簿の摘要欄には、そもそも得意先にA社の名前が記載されていました。

意図した隠ぺいにより、売上除外をするなら、得意先の名前を摘要欄に記載しないはずです。

国税不服審判所は、この事実を重視して、意図的ではないとして重加算税を取り消しました。

税務調査の現場では、税務調査官による、類似の行き過ぎた判断は、よくあることなのです。

平成14年2月5日、及び平成9年12月9日の裁決において、重加算税を課すときは、立証責任は、税務署側にあるとされています。

隠ぺい、または、仮装したことを立証する責任は、税務署側にあるのです。

これは、実はかなり高いハードルです。

税務署が誤りを発見するのは、納税者の資料に基づくことがほとんどです。

『隠ぺいするまでの意思がないから資料が残されていた』と納税者は主張できるので、税務署はよほどの証拠固めをしないと立証できません。

本来、重加算税は、そう簡単に課すことのできるペナルティではないのです。

税調の現場では、調査官は、「意図した所得隠しと言われてもしょうがないでしょう?反論できますか?」と、まるで、納税者に立証責任があるかのように問い詰めてくることがあります。

逆なのです。

意図した隠ぺいであることを証明しなければならないのは、調査官なのです。

税務調査において、重加算税をかけられそうになったら、たとえ、金額が小さくとも、しっかりと抗弁してください。

納得できないなら、合意してはいけません。

資金的な負担以外にも大きなデメリットのあるペナルティなので安易に妥協をしてはだめなのです。

節税対策と税務調査対策の基礎知識

- 税務調査に狙われる会社とその対策

- 税務調査の方法と対策

- 売掛金、在庫、前払費用等に関わる節税対策

- 固定資産に関わる節税対策

- 生命保険を使った節税対策

- 負債に関わる節税対策

- 売上の計上の仕方で節税

- 役員報酬及び役員退職金に関わる節税対策

- 給料及び退職金に関わる節税対策

- 福利厚生費に関わる節税対策

- 交際費に関わる節税対策

- 積極投資による節税対策 設備、人、試験研究への投資による節税手法です。

- 重加算税を回避する方法 重加算税は大きな不利益をもたらすペナルティです。

- 消費税の節税対策

- 別会社を利用した対策

- 事業承継対策

- 銀行融資を調達する方法

- お金を貯める経営

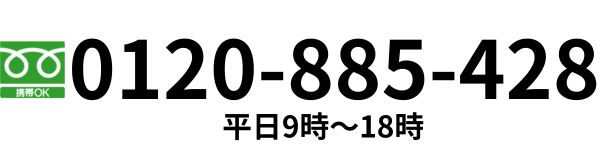

無料相談会のご案内

specific