創業計画書の書き方

創業計画書作成のコツ

金融機関の論理は単純です。

「返せそうな人には金を貸す」です。

返せるかどうかは、通常は、決算書で判断します。

ただ、創業したての企業は、決算書がないので、判断はできません。

ですでの、本来は貸すことはできません。

しかし、貸さなければ、日本の開業率はあがりません。

そこで、創業計画書という青写真だけで判断して、なんとか救いあげようとしています。

決算書で判断したいが、決算書がないから仕方なく創業計画書で判断しているのです。

多くの創業者は、このことを知らずに、その創業計画書をいい加減に書いて失敗しています。ただ、やみくもに創業計画書を作っても、効果はありません。

コツは、次の通りです。

- 自己資金が少なくとも大丈夫だと思ってもらう

- 事業経験をアピールする

- ビジョンを提示する

- 営業実績をアピールする。あるいは、潜在顧客をアピールする

- ビジネスフローを分かり易く説明する

- 資金繰りを流暢に説明する。資金繰りや損益計画について的確に受け答えできる

- 面談のときに好印象を与える

自己資金は、大切ですが、それがすべてというわけではありません。

自己資金は、あっという間に運転資金や設備投資に消えます。

自己資金は、借入金返済の直接の担保にはなりません。

逆に自己資金が不足していても、事業を成功させた人は、借りたお金をきっちりと返してくれます。

開業して生き残れそうだと、創業計画書を通じて審査担当者に思わせるのがコツなのです。

最後の資金繰りの説明は、意外に大切です。

金融機関は、計数感覚のない社長がきらいです。

どんぶり勘定の社長が会社を潰すのをよくみているからです。

すらすらと資金繰り計画を説明できれば、高く評価されます。

以下に、最低限は理解しておいていただきたい、創業計画書の作成テクニックを具体的にご紹介します。

まずは、事業戦略をじっくり考えましょう

いきなり創業計画書に記入するのはよくありません。

事業計画が思慮の浅いものとなり、パンチ力がとても弱くなってしまいます。

面談でも、ちょっとつっこまれてあたふたすることになります。

まずは、事業戦略の基本についてじっくり考えましょう。

次の6つの経営課題について、仮説や前提をおいてかまいませんので、構想してみてください。各経営課題をいったりきたりしながら、基本的な全体コンセプトをまとめてゆきましょう。

- 市場のどの特定マーケットを攻めるのか。創業企業が市場全体をせめても勝てません。特定マーケットに集中する必要があります。

- そのマーケットkaiには、どんな競合がいるのか。その競合に対してどんな差別化を図るのか。コスト競争力か付加価値のどちらかで差別化しなければ創業企業は生き残るのは困難です。

- 製品やサービスの内容を具体的にイメージする。営業手法から、製品・サービスの製造までビジネスフローを具体的に設計する。

- 売上と経費はどれぐらいかかるか。毎月どれぐらい利益が出るか。売上を『売上数量×売価』で個別に積み上げ、経費を網羅的に予測して、利益を十分に確保できるかを検証する。

- 資金使途と調達方法を明確化する。設備資金と、ビジネスが軌道に乗るまでの運転資金の合計が必要な資金である。その必要資金を自己資金で賄えるか否かを検討する。不足するなら、その不足額をどうやって調達するか。不足額は基本的には創業融資により借り入れるしかないが、借入以外に親からの贈与や、友人・知人からの出資などの可能性も検討する。

- 返済財源を明確にする。毎月の借金の返済額はどれぐらいになるか。返済可能な利益を確保できるか。

基本的なコンセプトが決まったら、創業計画書の作成に着手しましょう。

以下、日本政策金融公庫の創業計画書のフォーマットに沿って解説いたします。

制度融資の創業計画書も基本的な作りは、全く、同じですので、日本政策金融公庫の創業計画書が完成すれば、問題なく、制度融資の創業計画書も完成します。

『創業の動機』の書き方

高尚な使命感をどんなに熱く語っても審査担当者は、百戦錬磨ですので、真に受けません。

しかし、少なくともあなたのことをまじめなやつだとは思ってくれます。

まじめな人と思わせることは、融資審査では意外に重要です。

だれでもビジネスとやりがいとを両立させたいと思っているはずです。その良心の部分を、照れることなく、まるで他人をほめるように書き綴ってください。イタリアンレストランを経営したいなら、『イタリアンの文化が好きで、日本人にもっとイタリアのよさを味わってもらいたい』とか、思いの部分を堂々と語ってください。

融資を受けるためには、融資担当者に、あなたが現実的な思考ができる人であることを理解してもらうほうが、夢を語るよりもはるかに重要であります。しかし、これから創業するビジネスに夢や強い動機付けをもっている人の方が、ビジネスに成功する確率が高い、すなわち、貸したお金をちゃんと返済できる可能性が高いことも確かなのです。夢や理念がおざなりに語られていれば、あなたの動機付けを疑われ、減点評価されます。

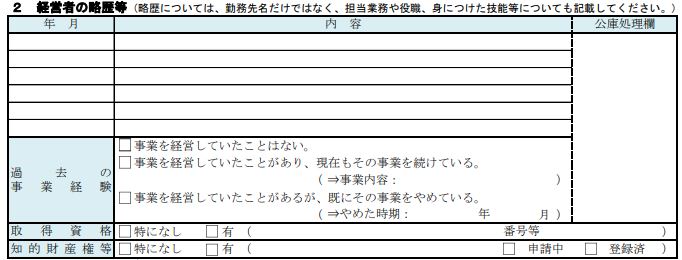

『経営者の略歴等』の書き方

次に事業の経験ですが、経験の乏しいかたは、あっさりと「ありません」と書かれてしまうことがあるのですが、それは融資はいりませんと言うのに等しい行為です。経験の内容と勤続年数については、審査担当者はとても重要視しているからです。

ばか正直であれば評価されると考えるのは誤りです。 直接的な経験がなくとも、間接的な経験はあるはずです。

ラーメン屋を経験がないのに開業するとしましょう。正社員として経験がなくとも、アルバイトをしていたことがあるとか、サラリーマンのときに顧客がラーメン屋でいろいろ経営改善のアドバイスをしたとか、関連する経験を記述してアピールするべきです。 自己の経験のなかでスタートするビジネスにつながる経験がなにかあるはずです。それを引き立てて記述するようにしてください。

経験した業種が異なっていても、営業・マーケティング・商品開発・人事管理、利益管理などのスキルは、異なる業種でも使えますので、必ずアピールしてください。

開業するビジネスで十分な経験があるかたは、自分の経歴を積極的に記述してください。まるで尊敬する人物を誉めそやすように書いてください。注意していただきたいのは、経験がおありになる方ほど、自信があるせいか逆にあっさりと記述してしまうことがありますが、手短にそっけなく履歴を書き並べるのは禁物です。能力、経験、各役職のときの業績を大いにアピールしてください。

とくに営業成績や会社からの表彰は、忘れずに記述してください。

審査担当者は、営業関連の経験を高く評価する傾向があります。

売る能力があれば、企業はとりあえず生き残れるからです。

事業経験と差別化戦略の関連付けも忘れないでください。「こういった経験があるから、ライバルに差をつけることができる」という論法です。

面談のとき、口で言えばいいと考えて要点だけを書くのはだめです。面談で大きく減点することはあっても大きく得点することはないからです。

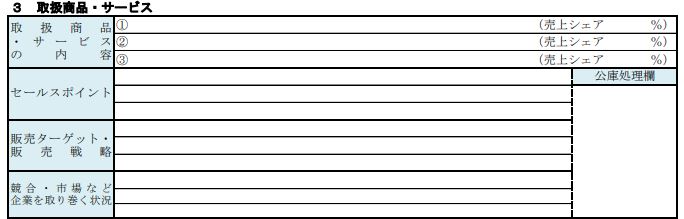

『取扱商品・サービス』の書き方

審査担当者は、理解できない事業にはお金は貸しません。

ですから、商品・サービスの分類、概要を記載するだけでなく、実物や写真を見せたり、図やチャートを創業計画書に添付したりして、取り扱っている商品・サービスを具体的かつ明瞭に説明してください。ここでのポイントはわかりやすさです。友人や家族に見せて、その商品やサービスの説明が分かりやすいかどうか確認してください。

特に、一般消費者向けでないビジネスやIT系のビジネスの場合は、融資担当者があなたの商品・サービスをよく理解できなくて評価が大幅に下げられるということがよくあります。ですから、ビジネスそのものの理解を得る努力は、必須です。 融資担当者があらゆる業界の基本がわかっていると考えるのは大きな勘違いです。

次に審査担当者は、営業力のある創業者が好きです。

ですから、具体的な販売手法についても記述してください。売れなければ企業は生き残れません。売るための具体的な手法を記述してください。DM、ちらし、広告、インターネット広告、イベント、紹介営業、テレアポ等の販売手法の詳細について説明してください。視覚的に販売手法を示せる資料があれば、ぜひに創業計画書に添付してください。不特定多数の顧客へアタックする具体的な方法があることを創業計画書上でアピールすることはとても大切です。

セールスポイント(強みやセールスポイント)の書き方

『セールスポイント』もつまづかれる方が多いところです。いわゆる差別化要因を書かなければならない場所ですが、この差別化要因をがんばってアピールしようとしてちぐはぐな表現になってしまう方が結構います。差別化といわれてもどうしてもぴんとこない人は、無理をせずに、そのビジネスにおいて絶対にクリアしなければならないビジネスルール、守らなければならない基本を確認するといった程度の姿勢で書かれたほうがよいでしょう。

たとえば、運送業のセールスポイントなら

- 時間を厳守

- 礼儀正しく

- 安全運転

- 運送物や建物を傷つけない

となるでしょう。

そのビジネスの基本は何だろうと問いかけるだけで、逆に、差別化要因を明確に意識することができるのです。

ただ、できれば、顧客を絞った上で、パンチのある差別化戦略を構築してください。その方が、担当者の印象は格段によくなります。

競争相手に打ち勝つためには、ターゲットを絞り、そのターゲットが望む付加価値を提供しなければなりません。価格も競争的である必要があります。

競合他社よりも高付加価値である上に、もっと安い。それにもかかわらず利益は確保できると主張できれば、審査は、とても有利になります。

この差別化要因は、上記の事業経験に裏打ちされていなければなりません。経験があるから実現可能だという論法です。

さらに注意しなければならないのは、その差別化要因が、顧客の視点に立っており、かつ持続可能であるということです。顧客のニーズを忘れてひとりよがりな付加価値を空想したり、あるいは、すぐに競合にまねされ追いつかれてしまう差別化要因を想定しても、意味はないのです。

販売ターゲット・販売戦略と競合・市場など企業を取り巻く状況

創業企業が市場全体に対して漠然と製品やサービスを売っても経営資源に限りがあるので、生き残りは困難です。

特定の市場に戦力を集中する必要があります。

まず、ターゲットを絞ってください。

審査担当者は、ターゲットを絞っている起業家を好みます。

さらに、そのターゲット市場が伸びていることをアピールできればとても有利です。

添付資料をつかってその特定市場が拡大していることを示してください。

市場の規模・成長性という記入項目は見当たらないですがあえて書くことが必要です。

国の白書とか、各種の調査会社の資料でピンポイントのものがあれば使って下さい。たとえば、ネットで、『〇〇業 白書』とか検索したり、矢野経済研究所のサイトで過去のプレスリリースを検索すると該当するものに行き当たるかもしれません。

飲食店やサービス・IT系のビジネスだと、該当地区や当該ビジネスの統計資料は探してもないことが多いので、その場合は、自分の足で通行量とか顧客層について実地調査して報告書にまとめください。多少ずれていても問題ありません。フォーマットはなんでもかまいません。文章もへたでもかまいません。箇条書きでも結構です。審査する側はあなたの文章力を判断しようとしているわけではありません。審査担当者は、あなたが、伸びている特定市場でビジネスを開始しようとしていること、それがゆえに失敗する確率が低いこと、貸したお金が戻ってくる可能性が高いことを知りたいのです。

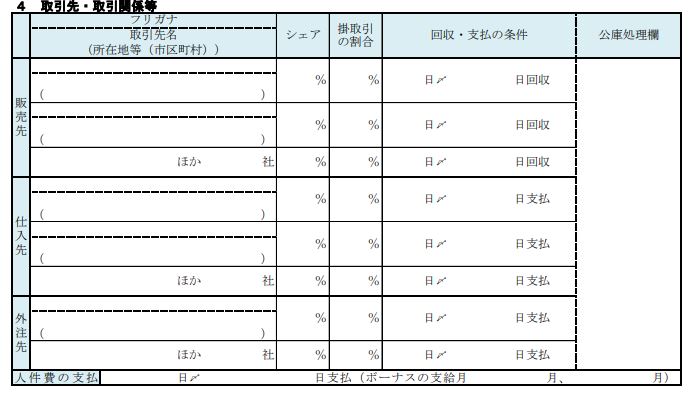

『取引先・取引関係等』の書き方

次に、「ご予定の販売先・仕入先」の記入方法です。

販売先については、これから営業をかける潜在顧客でもよいので、列挙してください。 空白は絶対にだめです。

販売先から、発注書とか契約書とか入手できるのであれば、それを創業計画書に添付すれば、強力なアピールになります。

もし飲食業などで、顧客が不特定多数であるなら、顧客の名前をいちいちあげることはできません。その場合には、前職での営業成績をアピールしてください。当時の資料が残っていなければ、自己作成の資料でもかまいません。

『従業員』の書き方

役員や従業員の予定人数を記入します。

あとの、事業の見通しと整合性のある数字を記入してください。

ただ、従業員をまったく雇用しなくともビジネスプランに整合性があれば、お金は、貸してもらえるので、無理を雇用予定数を大きくする必要はありません。

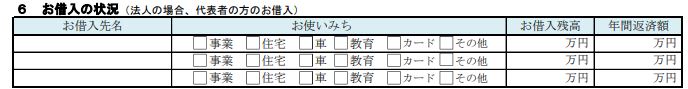

『お借入の状況』の書き方

どっちみち、信用調査で把握されてしまうので、正直に記入してください。

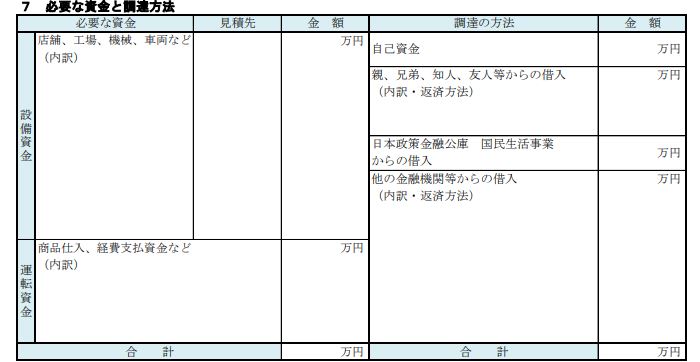

『必要な資金と調達方法』の書き方

資金計画を記述する場所です。

資金の調達方法と、使途を書きます。右側が調達方法で、左側が使途(投資計画)です。

さらに、調達方法は、自己資金と借入に分かれます。借入はこの場合は、創業融資による借入となります。

使途は、設備資金(店舗・工場など)と運転資金(商品代金・経費など)に分かれます。

自己資金とは、返済不要な自分のお金のことです。会社なら資本金と資本剰余金に該当します。保証金の支払いなどに一部をつかってしまっていても、減額する必要はありません。親や親類から自己資金を支援してもらっている場合には、贈与を受けていることを示す書面(贈与契約書)を用意する必要があります。贈与であることが明らかでないと、借入扱いとなり、融資金額を減額される恐れがあります。自己資金が不足していても、創業計画書の内容がとてもしっかりとしているために、十分な創業資金の融資に成功された経営者はたくさんおられますし、みなし自己資金、贈与、事業関連者からの出資、現物出資等の手法により、自己資金扱いとしてもらう資金を膨らませることもできます。

設備資金(店舗・工場など)は、建物、器具、車両、機械、ソフトウェア等への投資です。賃貸物件の保証金もここに入ります。設備資金については、裏づけとなる見積書、領収書を見せてほしいといわれるので、きちっと整理しておきましょう。

運転資金(商品代金、経費など)には、開業費用(賃貸物件の礼金、仲介手数料、求人費用、ちらし、ホームページ作成費用等)と、ビジネスが軌道にのるまでのつなぎ資金があります。つなぎ資金は、創業の見通し(収支計画1年目)の経費総額の2~3か月分が必要とされます。想定した売上入金がはいるようになるまでの期間を乗り切るための資金です。つなぎ資金は、経費総額と整合性がないと借入申し込み額を減額されてしまうこともありますの注意してください。

設備資金と運転資金の合計から、自己資金を引いた金額が借入をしなければならない金額、すなわち、創業融資制度に対する融資申込み額です。

左右の金額の合計は当然のことながら一致しなければなりません。右側の調達額が大きければ、お金があまるだろうと判断されて借入予定額が減額されるし、左側の使途が大きければ、資金的な手当てがつかない現実性のない創業計画を立てていると判断されてしまいます。

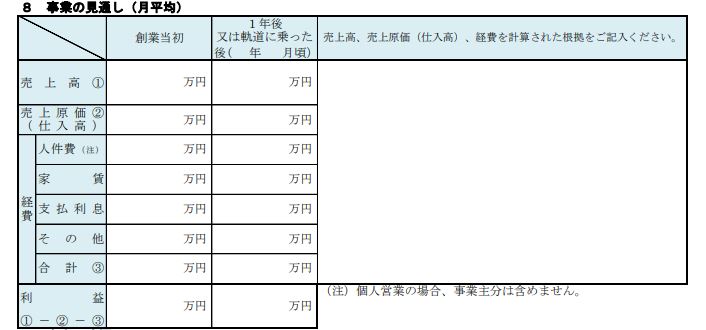

『事業の見通し(月平均)』の書き方

この部分が、創業計画書のなかでも、融資担当者がもっとも重視する箇所です。この出来不出来で、融資申込者の経営能力が判断されてしまうといっても過言ではありません。この部分が根拠だてて記載され、起業家が実感を込めて説明できるかいなかで、担当者は、借入申込者の返済能力を判断するのです。理由は簡単です。利益の一部が借入金の返済に充てられるので、十分な利益を確保できそうもない計画を立てる経営者は、借金を返済できないとみなされるからです。ですから、創業当初(1年目)から、借入返済をしてもやっていける計画となっていなければなりません。

資金繰り計画は必ず添付してください。審査担当者は、資金使途と返済財源の二つのポイントから可否を検討します。ともに、資金繰り表が添付されていると強くアピールできます。とくに、創業者が、資金繰り計画の内容についてよどみなく答えることができれば、強力にアピールすることができます。審査担当者は、計数感覚の強い経営者が大好きなのです。

以下、具体的に解説します。

①売上高

算出根拠を具体的に数値を入れ込んで説明するのがこつです。 売上を生み出す数量的要素から売上目標を立てるのです。業種ごとの売上高の目標の設定の仕方を以下に挙げます。

- 小売業 (坪当り売上高)×(店舗面積)=(売上高)

- レストラン (客単価)×(席数)×(回転数)=(売上高)

- 商社 (営業マンひとりあたりの売上)×(営業人員)=(売上高)

- 製造業 (主要な設備の生産能力)×(設備の台数)=(売上高)

この数式を右側の根拠の欄に記入してください。要は、売上目標が、いい加減な目見当ではなく、売り場面積とか席数から客観的に算出しているということを示す必要があるのです。

売上単価は、業界特性だけでなく経営者の戦術、ねらっている顧客の消費・購買パターンの影響を受けます。自分の戦略にあった売上単価や売上数を記載しないと現実味のない創業計画書になってしまうので要注意です

売場面積、席数、生産能力は設備投資額と矛盾がないか必ず検討してください。

商社の営業人員も、人件費と矛盾がないように計画してください。売上と人件費に整合性がないと計画そのものの信頼性が失われてしまいます。

業種ごとの財務データについて、以下のHPをご参考にして、売上と経費や在庫、売掛金、買掛金等の計上額に不自然さがないようにしてください。

売上や経費に関するさまざまな統計データは、会計事務所でも教えてくれます。

たとえば当事務所では、創業融資支援サービスを受けられているお客さまには、業種を問わず、25万社の標本からさまざまな経営指標をご提供しています。

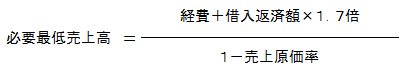

必要な売上高の算定方法

売上はどれぐらい必要でしょうか。少し複雑ですが、最低限必要な売上高は次式で算定できます。

たとえば、次のような会社を想定しましょう。

【設問】

・人件費・地代等の経費合計額が、金利を含めて月に100万円発生する。

・借入額が700万円。返済期間7年。月次返済額8.3万円。

・商品原価率8割。

【答え】

必要最低の月次売上高=(100万+8.3万×1.7倍)÷(1-80%)=570万円

なお、この金額はあくまで収支とんとんとするための最低売上高です。成長資金が必要ですから、売上はこの金額以上である必要があります。

また、正確には、非現金支出費用(減価償却費、引当金繰入額等)、運転資金増加額、設備投資額を考慮しなければなりませが、創業計画書ではほとんどの場合は、そこまで考慮する必要はありません

②売上原価

売上原価とは、売上をあげるために直接的に要したコストです。小売や商社なら商品原価、飲食店なら材料費と料理人の人件費、製造業なら製造原価(材料費、製造人件費、製造経費)です。上記の経営指標調査や、よく本屋で売られている開業案内本にその業種における平均的な売上原価率が例示されていますので、それを参考に計上してください。

算定根拠は、右側の根拠欄に必ず記載してください。調べても該当する業界を見つけられなければ、類似業界から推測することになります。あまりとっぴな原価率は変だなと思われるので参考資料を調べてから原価率を決めてください。

③経費(人件費、地代家賃、光熱費、減価償却費、その他経費)

とくに重要なのが人件費です。売上を実現するための人員は最低、何人必要なのかを考えて計上する必要があります。売上と人件費(人員計画)とがバランスしていないと、担当者は、あなたのことを現実的にビジネスを計画できないひとだと判断するおそれがあります。

売上を維持するために正社員とアルバイトが何人必要なのかを考え、その必要人員から人件費を算出する必要があります。この算出式は、必ず、右側の根拠欄に記載してください。

人員に人件費単価を乗じて月の人件費総額を算出します。

- 正社員: 人員×月額給与

- アルバイト: 人員×時給×1日当たりの労働時間×月あたりの労働日数

家賃(地代家賃)については、借りる予定の物件の賃料を計上します。

そのほかの水道光熱費、旅費交通費、消耗品費、通信費等の経費は、上記の中小企業庁から出ている統計資料や、開業本にそれぞれの業界における売上高比率が掲載されていますのでそれを参考にしてください。これらの経費の水準が、業界平均の売上高比率と乖離しすぎていると、やはり、現実的な計画力があるのか疑われることになりますので適正な額を計上してください。

減価償却費は、固定資産の取得原価を各年度に振り分けて費用化する会計処理です。

④経費の支払利息

借入希望額に、規定の金利を乗じた金額を12ヶ月で割って1ヵ月の金利を出してください。 たとえば、800万円を金利3.6%で借りるのであれば、利息は月額24,000円となります。正確には返済による元本の減少も考慮する必要がありますが、右側の根拠欄に算出式を書いておけば、そこまで正確に計算する必要はありません。

支払利息の支払や元本の返済は銀行が気にするところなので、正確に計算して損益計画に入れ込んでください。

⑤利益

売上から、売上原価と経費合計を控除した残高が利益です。この利益から税金が払われ、借金が返済されます。ですから、この利益額は、毎月の借入返済額より、税金支払分だけ大きくなくてはなりません(70%で除した金額になれば十分でしょう)。800万円を『毎月返済額10万円×80回』という条件で借りたなら、毎月の目標利益は15万くらいなくてはだめです。約30%ぐらいは税金の支払いに消えるので、10万円の返済をするためには、余計に利益が必要なのです。創業融資制度でも、お金を返済してもらえる創業計画にしかお金は貸してくれません。「利益>税金+借入返済額」となっていないとお金は貸してもらえないのです。税金の記入欄はありませんが、これは守らなければならない記入鉄則です。

※返済原資は正確には、「税引き後利益+非現金支出費用(減価償却費、引当金繰入額等)-運転資金増加額-設備投資額」ですが、創業計画書ではほとんどの場合は、そこまで考慮する必要はありません。

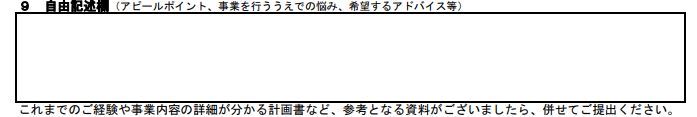

『自由記述欄』の書き方

むじゃきに悩みとかは、書かないでください。

ここは、創業計画書のフォーマットでは、アピールしきれなかった自分のセールスポイントをぶつけるために使ってください。

記入例をいくつか挙げます。

- 『〇〇というユニークな特許、技術をもっている』 技術というのは、とても広い概念です。すべてのひとは、ユニークな特技をなにかもっているので、なるべく記入してください。

- 『〇〇というコンテストで営業成績で表彰された』 この場合、証拠があれば面談に持参してください。

- 『潜在顧客リストがある』 潜在顧客リストは、要求されなくとも、面談に持参してください。

- 『すでに受注がある』 この場合、受注書があれば、面談に持参してください。

創業計画書の定型フォーマットとは、別に資金繰り計画を作成して添付してください

利益が出ていても、倒産する会社はあります。

黒字倒産です。

在庫投資、設備投資、借入返済などのための支払は、直接には経費とはならないので利益は減らしませんが、資金繰りを圧迫して会社を倒産させてしまうことがあります。

ですから、資金繰り管理は、とても重要です。

審査担当者も、会社の資金繰りを予測して、貸した金を返してもらえるかを判断しています。

ですので、損益計画とは別に資金繰り計画を作って、きっちりと返せることをアピールする必要があります。

また、審査担当者は、資金繰りの管理に関心を示さない経営者が大きらいです。

会社を潰す社長は、資金繰りに弱い人が多いからです。

いやな思いをさんざんにしてきています。

資金繰りの管理がきちっとできる経営者と思わせることができれば、審査担当者の評価は、ぐっと上がります。

だから、資金繰り計画をすらすらと語ることができれば審査は有利になるのです。

資金繰り計画は、創業計画書においては、必須添付資料と考えてください。次の実例をご参照ください。

創業計画書を経営に生かそう! Plan Do See サイクルを始めましょう。

創業計画書を、月次決算と比較することによって、自分の考えや戦略の誤り・欠点を発見し、貴重な教訓を学ぶことができます。生き残る経営、儲かる経営を実現するためには、大変に有効な経営管理プロセスです。融資が終わったら、創業計画書を捨ててしまうのではなくて、実際の経営実績と見比べて自分の考えの誤っていたところ、是正しなければならない点を発見しましょう。

計画どおりにいかなくとも追加融資は、多くの場合、必要となります。多少であっても事業が成長すれば、追加資金が必要となるからです。

このときに、その計画未達成の原因と今後の対策を的確に説明できれば、追加融資は格段に調達しやすくなります。

創業融資の成功確率

日本政策金融公庫や、信用保証協会を利用した制度融資を引き出すことに成功する確率はどれぐらいでしょうか?

正確な統計はありませんが、銀行員や専門家の間では、大体、申込者の30%ぐらいといわれています。

また、融資額が、申し込み額から減額されることも少なくありません。

とくに高額融資は減額されやすい傾向にあります。ただし、上記の内容を熟読されて創業計画書を丁寧に作りこまれれば、成功確率は飛躍的に高くなるはずです。

当事務所では、元銀行員が懇切に融資指導をしていることもありますが、成功率はほぼ100%です。

創業計画書を丁寧に練り上げれば、必ず、よい結果を得られます。

なお、当事務所には、創業融資の調達に成功した、多くの事例が蓄積されていますので、創業計画書の書き方でわからないことがあれば、ご遠慮なく、ぜひ当事務所の無料相談をお試しください。

無料相談をうけられても営業電話等は一切しませんので、ご安心ください。

創業融資の基礎知識

- ⇒そもそも、お金は借りるべきなの?

- ⇒創業資金の集め方 さまざまな創業資金の集め方をご紹介します。

- ⇒日本政策金融公庫とは? 創業者にも貸してくれる公的金融機関

- ⇒信用保証協会と制度融資 信用保証協会の基本を理解しましょう

- ⇒『新創業融資制度』について 無担保、無保証の創業融資制度です。

- ⇒『中小企業経営力強化資金』について 無担保、無保証、要件上は自己資金不要、しかも融資額は最大2,000万円です。

- ⇒『新規開業資金』について 借りやすい創業融資制度です。

- ⇒東京都と市区町村の創業融資 ともに信用保証協会と自治体がバックアップする創業融資制度です。

- ⇒市区町村の創業融資の重大な欠陥

- ⇒創業融資の比較 選んではいけない創業融資制度とは?

- ⇒日本政策金融公庫と制度融資は、どちらが得か? 総合的には日本政策金融公庫です。

- ⇒創業融資の成功条件 創業融資に失敗しない秘訣を説明します。

- ⇒自己資金について 自己資金は融資審査ではとても重視されます。

- ⇒創業計画書の業種経験の書き方 経歴アピールで成否が決まる。

- ⇒創業計画書の書き方 創業計画書の書き方で成否は決まります。

- ⇒創業計画書の記入例 日本政策金融公庫が提供する記入例です。

- ⇒資金繰り表の重要性 資金繰り表をすらすらと説明できれば、融資審査ではとても強くアピールできます。

- ⇒創業計画書と資金繰り計画書で創業融資は決まる

- ⇒創業融資の面談で守るべきこと 面談で犯しがちな失敗とは?

- ⇒創業融資の流れと必要書類 創業融資を借りる手順です。

- ⇒創業融資で新事業を立ち上げる 起業だけでなく新事業立ち上げにも使えます。

- ⇒創業融資の成功事例 自己資金不足、経験不足、事故暦、事業譲渡、高額融資の事例を集めました。

- ⇒創業計画書と事業計画書の違い 創業計画書は創業者用の事業計画書ですが、ちょっと特徴があります。

- ⇒創業後に赤字を回避するための具体的な経営手法

- ⇒創業融資Q&A よくある質問にお答えします。

創業融資のサポート料金0円!無料相談を実施中です

specific